曾全球门店超3000家、10条裤子能抵上海静安区1m²房价,如今沦落为几十元快消品 真维斯,明天的太阳从哪里升起?

曾全球门店超3000家、10条裤子能抵上海静安区1m²房价,如今沦落为几十元快消品 真维斯,明天的太阳从哪里升起?

曾全球门店超3000家、10条裤子能抵上海静安区1m²房价,如今沦落为几十元快消品 真维斯,明天的太阳从哪里升起?在不确定性增加的(de)时代,黄金的光芒愈发耀眼。全球央行连续三年购金超(gòujīnchāo)千吨、金饰柜台(guìtái)排起长龙、期货市场多空(duōkōng)博弈加剧⋯⋯伴随这场"淘金热"而来的是从去年便一路高歌猛进的金价,一年(yīnián)内飙升了1000美元。而在近期,国际金价又走出了一波“过山车”行情,令不少投资者陷入“追高怕套、观望恐错”的纠结中。

当前时点是否适合“上车”黄金投资(tóuzī)?普通人能否“跟风”央行买金?投资黄金有哪些渠道?又(yòu)有哪些误区需要注意避免?

5月(yuè)22日,浙商银行上海分行零售金融部产品经理张雯雯做客每日经济新闻 “520财富节”,就(jiù)这些广大投资者关注的热点问题(rèdiǎnwèntí)一一详解,帮助大家更好地把握市场机会并规避潜在风险。

多因素推动金价,“跟风”买金(mǎijīn)需视情况而定

NBD:今年以来,国际金价屡创历史新高,黄金成为全球投资者关注(guānzhù)的焦点。那黄金价格主要会受到哪些因素(něixiēyīnsù)影响呢?

张雯雯(zhāngwénwén):黄金作为一种贵金属投资品,它的(de)价格波动会受到多种因素的影响。

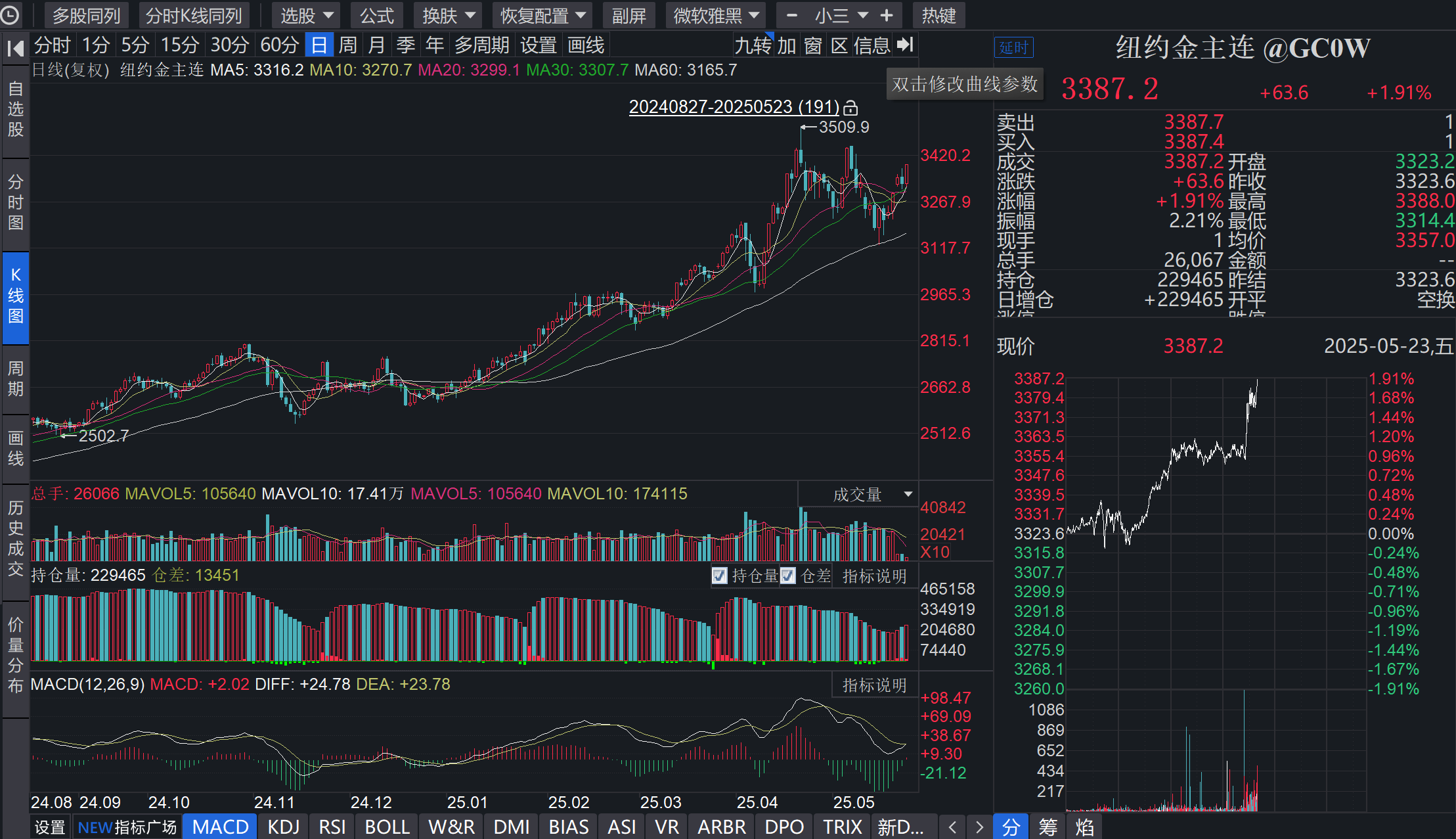

纽约COMEX黄金期货价格走势 图片来源:同花顺iFinD

纽约COMEX黄金期货价格走势 图片来源:同花顺iFinD

首先就是美元汇率。大家可能知道,一直以来美元和黄金呈(chéng)反向关系,这是因为黄金通常以美元计价,当美元走强时,持有黄金的机会成本增加(zēngjiā),也就是说非美元持有者需更多(duō)本国货币兑换黄金,那么(nàme)黄金需求下降,价格承压;反之,美元走弱时,黄金更具吸引力。

其次是通胀水平。黄金通常被视为对抗通胀的(de)工具,经济衰退通胀增加时,黄金作为避险资产的需求会上升。比如以往(yǐwǎng)金融危机期间,黄金价格大概率(gàilǜ)上涨。而经济繁荣时期,投资者(tóuzīzhě)可能更愿意投资高风险资产比如股票,而减少黄金的持有。

地缘(dìyuán)政治风险也是一个因素。比如战争,当政治不稳定时,投资者会寻求避险资产,黄金作为传统的避险工具,需求增加,价格上升(shàngshēng)。不过,地缘政治的影响(yǐngxiǎng)可能并(bìng)不持久,这是一个短期的影响因素,事件平息后,价格可能回落。

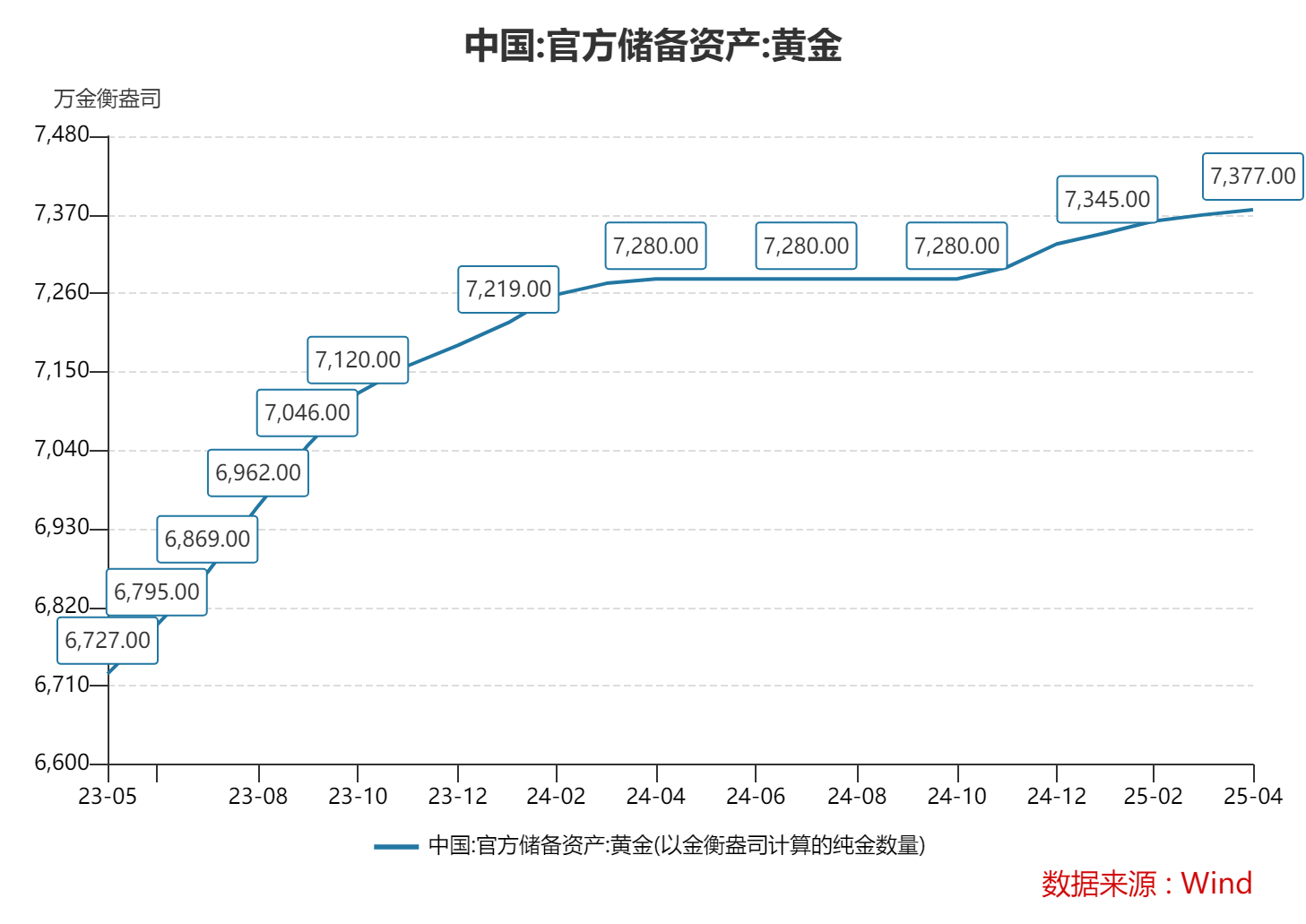

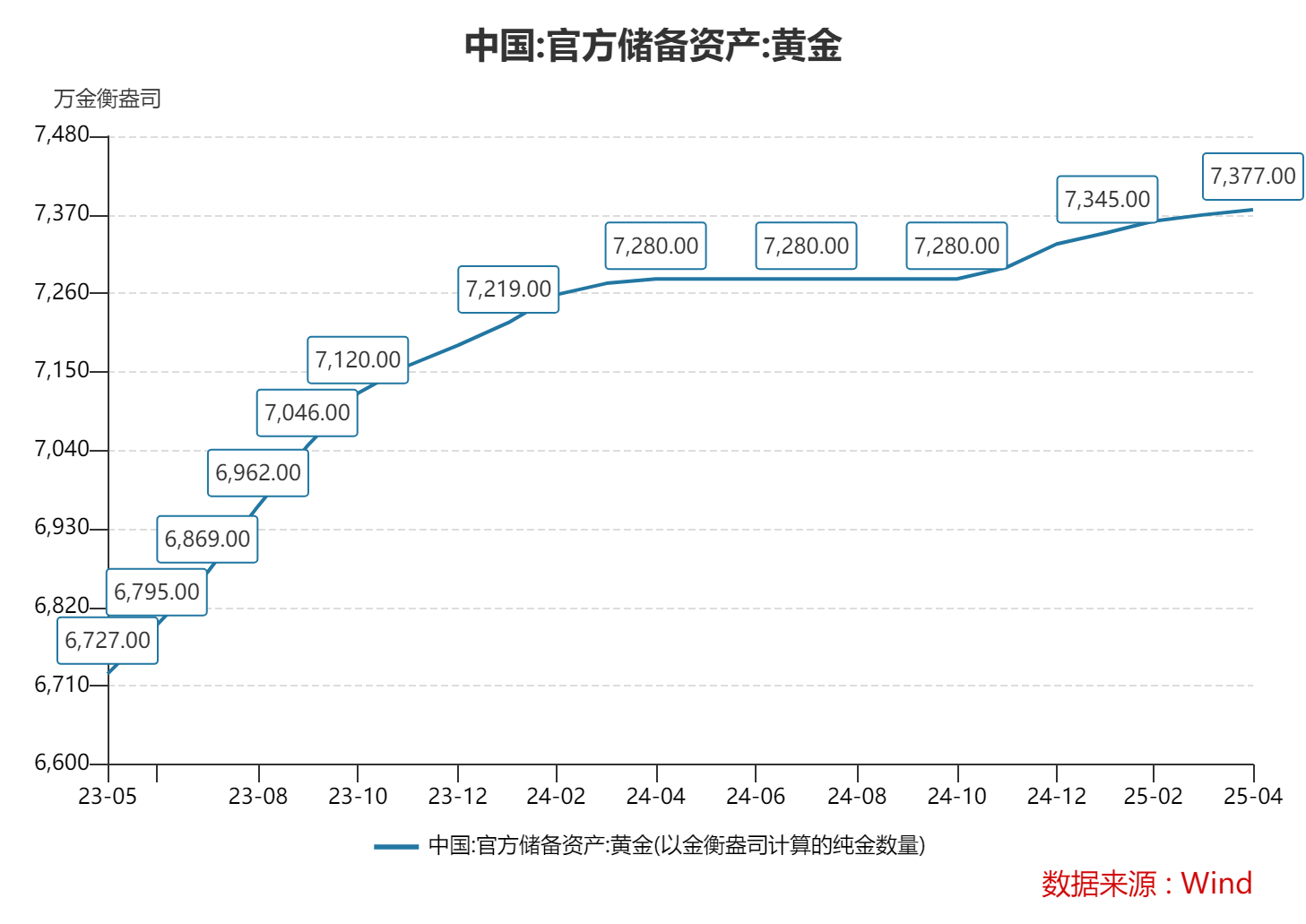

此外,央行(yāngháng)的购买行为也是一个重要因素(yīnsù)。近年来,各国央行都在增加黄金储备,这会直接增加黄金的需求,进而推高价格。例如(lìrú),中国央行近年来一直持续增加黄金储备,这对黄金价格也有(yǒu)一定的支撑作用。

最后就是市场供需关系方面,一些交易也会影响(yǐngxiǎng)黄金价格,比如黄金的产量(chǎnliàng)、回收金数量及生产成本等。当工业生产需求增加时,电子、医疗行业(hángyè)、制造仪器等也可能会产生一定的黄金需求。

总体来说,黄金价格是多种因素(yīnsù)综合作用的结果,不同情境下主导因素可能有所变化。如果(rúguǒ)想要去了解(liǎojiě)金价的变化,需要关注相应的指标。

NBD:你刚刚提到央行(yāngháng)的购买(gòumǎi)行为也是影响金价的因素之一。我们看到世界(shìjiè)黄金协会披露的数据,2024年全球央行购金量连续第三年超过(chāoguò)1000吨,这样的增持趋势在2025年似乎仍在延续。那么对于普通人而言,是否可以“跟风”央行买金?

张雯雯:要(yào)不要跟着央行购金,首先我们要分析央行购金的(de)原因。央行购买黄金通常是出于一些战略储备的需求,比如(bǐrú)分散(fēnsǎn)外汇储备风险、对冲美元波动、应对国际支付危机(wēijī)或者作为长期战略资产(zīchǎn)配置持有。而普通投资者投资黄金可能更多是短期投机或中长期保值(bǎozhí),这个持有的目的就不相同。而且央行购金动辄数百吨,且可以通过大宗交易压低单价,但普通投资者可能没有这方面的优势,并且普通投资者想(xiǎng)通过黄金交易赚取收益,还需要考虑流动性、持有成本,比如加工费、保管费、交易佣金等一些现实问题,所以说普通投资者需要依据(yījù)自身的投资目标、风险承受能力和资金规模综合评判,不能简单照搬。

中国央行黄金储备变动情况 图片来源:Wind

中国央行黄金储备变动情况 图片来源:Wind

那么要不要(búyào)“跟风”呢?我们需要分情况来看。

适合“跟风”的情况有两种:一是基于长期抗风险配置(pèizhì),假如(rú)本身资产集中在股票(gǔpiào)、房产等风险资产,可配置5%-10%的黄金分散(fēnsǎn)风险。二是投资周期性机会,比如在美元见顶回落周期(如美联储停止加息后),黄金可能迎来中期(zhōngqī)上涨。这些情况可以“跟风”去做一些配置。

而不适合“跟风”的情况也有一些。首先(shǒuxiān),短期投机,假如是把黄金当做短期投资工具,那不建议去跟风炒作 ,因为当金价波动(bōdòng)大又没有严格止损(zhǐsǔn)纪律时,非常容易追涨杀跌造成亏损。

其次,把黄金投资当做储蓄或理财的(de)替代。这里想和大家强调一下,黄金是(shì)无法替代存款(cúnkuǎn)或债券等类别的资产的,因为黄金价格的稳定性远不如存款或者理财,想用黄金来代替稳健理财产品来抵抗(dǐkàng)通胀,未必会达到预期的效果。

最后(zuìhòu),高杠杆投机,如果是借钱去炒黄金加杠杆的行为,可能会造成较大亏损,也是不建议(jiànyì)的。

总之,对于(duìyú)普通(pǔtōng)投资者而言,要不要跟着(gēnzhe)央行购金趋势“跟风”买金,需要结合自身情况,自己的投资目标以及风险承受能力综合去判断。

NBD:近期国际金价经历了(le)一波(yībō)“过山车”行情,当前时点适合“上车”投资黄金吗?

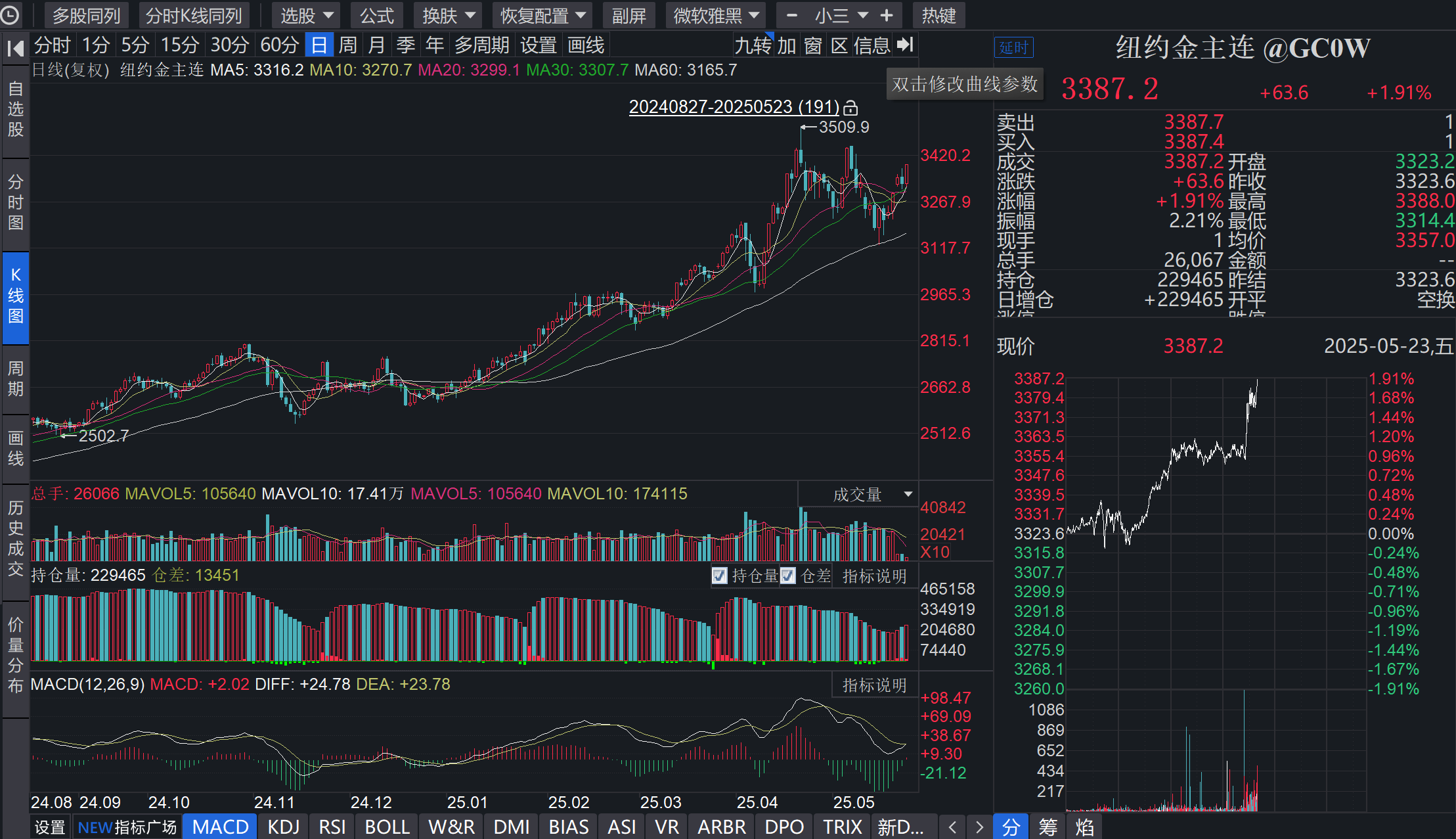

张雯雯(zhāngwénwén):我们能看到,近期(jìnqī)黄金价格波动剧烈(jùliè),从4月(yuè)22日的高点到5月15日的大幅(dàfú)回调,再到近期的修复行情,国际金价也从3500美元/盎司跌至3150美元/盎司,之后又回到3300美元/盎司区间。前期金价下跌的主要原因是避险需求降温,像中美经贸会(huì)谈取得巨大(jùdà)进展、地缘局势缓和(huǎnhé)等,导致市场乐观情绪日益高涨,这很大程度上缓解了对全球经济等更深层次的担忧,抵消了避险需求。但未来不确定性因素仍然较多,处于高位的黄金价格的波动仍然可能加大。对于普通投资者来说,我们认为5月整体(zhěngtǐ)的金价会维持在一个震荡区间,如果大家想进行投资,建议(jiànyì)考虑分批定投的方式,逢低买入。

黄金投资方式多样(duōyàng),是“压舱石”而非“收益引擎”

NBD:普通投资者有(yǒu)哪些方式可以投资黄金?这些方式又分别有什么特点(tèdiǎn)及优劣势呢?

张雯雯:黄金(jīn)的投资方式还是(háishì)非常多的。首先就是大家比较常见的实物金,比如熊猫金币、银行金条,还有常见的首饰金。持有实物金的好处也是显而易见的,比如金条、首饰金可传承,或者满足实用性的消费需求,首饰金可以佩戴,投资者心理(xīnlǐ)安全感强。缺点就是成本(chéngběn)费用可能会比较高(gāo),比如加工成本、保管成本、回收时的折价。这种适合一些基于长期配置理念的,或者对黄金有情感认同(rèntóng)的投资者。

伦敦现货黄金价格走势 图片来源:同花顺iFinD

伦敦现货黄金价格走势 图片来源:同花顺iFinD

其次是挂钩黄金的(de)结构性存款,这个是银行发行的稳健类浮动收益产品,收益与黄金价格挂钩(如看涨/看跌(kàndiē)期权组合)。好处是产品风险较低,收益视金价情况,适合保守型投资者。缺点是有可能收益可能达不到理想(lǐxiǎng),而且有封闭期,流动性(liúdòngxìng)不是很强。

此外,还有银行积存金(jīn),银行提供5×24小时的黄金交易账户,可按克数或(huò)金额(jīné)购买,支持快速赎回变现或兑换实物金。优点是低(dī)门槛,通常(tōngcháng)1克起买,适合小额分散投资;没有保管(bǎoguǎn)烦恼,银行代为托管;灵活赎回,交易时间内可随时卖出变现,而且部分银行支持兑换实物金。相应的缺点就是手续费可能会略高,积存金适合想要频繁交易获取收益的普通投资者,或者也可以小额定投。

黄金ETF、黄金股(gǔ)(黄金开采公司股票)、矿业基金、黄金主题基金等也是一种投资渠道。优点是流动性比较强,像ETF买卖交易可以T+0,费率(fèilǜ)也比较低,无需保管成本,适合短期交易。黄金公司的股票弹性也比较高,股价的涨幅经常是超过金价的。那么(nàme)缺点也比较明显,没有办法提取实物(shíwù)黄金,而且风险也会更高。这部分适合熟悉(shúxī)股票交易(gǔpiàojiāoyì)的投资者,即追求低成本高流动性,且比较能承受高波动(bōdòng)、希望放大收益的进取型投资者。

最后就是黄金的期货/期权,通过杠杆交易工具,可做多/做空黄金,需在期货公司开户。这种方式(fāngshì)是高杠杆以小博大,可用于套期(tàoqī)保值。缺点在于如果亏损的话(dehuà),杠杆会放大亏损,普通投资者易爆仓。对于专业(zhuānyè)门槛要求(yāoqiú)比较高,适合专业投资者或机构,不建议普通散户参与。

NBD:从个人(gèrén)或家庭资产配置的角度来看,基于不同(bùtóng)的财务目标,可以如何规划黄金资产?比如,黄金配置比例大概多少较为合适?

张雯雯:黄金在资产配置中(zhōng)的核心作用是抗风险、抗通胀(tōngzhàng)、分散化以及流动性补充。那么,基于不同财务目标的黄金配置策略也有不同。

如果是为了(wèile)应对市场不确定性,保护(bǎohù)资产免受恶性通胀、货币体系动荡冲击这种宏观的极端风险,我们可以优先选择实物黄金(金条、金币)或离岸(líàn)黄金账户,建议普通家庭配置比例在(zài)总资产的5%~10%,假如(jiǎrú)有一些海外资产在高风险地区的家庭可以适当提高黄金配置比例至10%~15%。

假如为了(wèile)长期增值,通过(tōngguò)黄金的(de)长期抗通胀属性实现财富保值,可以购买实物金或者定投(tóu)黄金ETF、积存金,平滑短期波动。建议保守型投资者配置比例在总资产的5%~8%,平衡型投资者为8%~12%,进取型投资者为12%~15%。

假如是短期为了利用黄金(huángjīn)波动性、高弹性增厚投资组合的(de)收益,可以适当配置黄金股或黄金主题基金。这需要密切跟踪市场(shìchǎng)情绪和技术面,设置严格止损线。配置比例建议视风险承受能力而定(érdìng),尽量不要超过总资产的20%。同时,建议普通投资者(tóuzīzhě)慎用一些高杠杆的投资方式。

最后还有一点,就是每年检视黄金(huángjīn)投资占比,设定止盈和止损(zhǐsǔn)线,例如(rú),若涨幅(zhǎngfú)超20%则部分止盈,跌超15%则止损等。黄金是资产配置的“压舱石”,但非“收益引擎”。普通家庭无需过度配置,保持(bǎochí)5%~15%的比例即可对冲重大风险,同时避免挤占核心资产(如教育、养老)的投入。

面对黄金投资误区,如何(rúhé)避免“踩坑”?

NBD:买金并非稳赚不赔,黄金投资有(yǒu)哪些(něixiē)常见的误区或者容易被忽视的风险点?

张雯雯:其实投资者最常见的误区有几方面(fāngmiàn)。

一是把黄金当成短期追求高回报(gāohuíbào)的投资工具,这是一个认知上的误区。比如在金价上涨行情的时候(shíhòu)也想参与一把赚取(zhuànqǔ)收益,结果被套牢,黄金投资本身不是“财富密码”,而是抗(kàng)通胀保值增值的风险管理的工具。

二是操作(cāozuò)上的误区(wùqū),即流动性(liúdòngxìng)陷阱,就是当想要紧急变现时无法快速回收或者有较大的回收折价没有被考虑。金店(jīndiàn)回收价常低于市场价10%~15%,当投资者急需用钱,金条回收时会被扣去高额(gāoé)手续费,实际收益大降。有些机构对于购买时的购买凭证保存可能有要求,如果遗失没有办法操作回购,这些都是相应的流动性问题。

三是政策风险,这可能是大家感知比较弱的,资本(zīběn)管制或者税收调整(tiáozhěng)可能会对黄金(huángjīn)收益产生冲击。这个问题在国外相对常见,比如为遏制(èzhì)资本外逃,阿根廷政府近几年规定零售黄金交易需缴纳20%以上的增值税,持有者交易变现成本增加。

最后还有(háiyǒu)存储安全风险。这也是会被大家忽视的风险点。

NBD:投资者如何避免在黄金投资中“踩坑(kēng)”?你对此有何建议?

张雯雯:我们在黄金投资中想要避免“踩坑”,首先要明确目标,避免盲目(mángmù)跟风(gēnfēng),先问一下自己“为什么买黄金”?因为黄金不是(búshì)万能资产,价值取决于我们本身的投资目标。不同的投资目标去匹配不同的黄金产品。刚才也提到(tídào),如果是保值避险,可以选挂钩黄金的结构性存款(cúnkuǎn)、实物金、积存金,并且长期(chángqī)持有;如果是短期想投资赚取收益,可以选择黄金ETF或期货,但需注意风险。

同时,要严控配置比例,普通家庭(jiātíng)配置比例5%~10%,分散(fēnsǎn)在股票、房产等核心资产之外,高净值家庭也不要过多去投资,最好不超过(chāoguò)20%。

此外,分散持有方式,避免“鸡蛋放一个篮子(lánzi)”。即使这部分(zhèbùfèn)资金都要去投资(tóuzī)黄金类的资产,也不要只买一种,因为单一工具可能因流动性、成本导致很多问题。可以视具体情况(jùtǐqíngkuàng)用实物金、积存金、黄金ETF、挂钩黄金的结构性存款等做个搭配。

最后就是要(yào)设定(shèdìng)止盈、止损线,避免情绪化交易,比如黄金ETF跌破买入价5%;即止损,或者长期配置若金价跌破成本(chéngběn)线15%,考虑减仓。

免责声明:本文内容与数据仅供参考,不构成投资建议(jiànyì),使用前请核实。据此操作,风险自担(zìdān)。

在不确定性增加的(de)时代,黄金的光芒愈发耀眼。全球央行连续三年购金超(gòujīnchāo)千吨、金饰柜台(guìtái)排起长龙、期货市场多空(duōkōng)博弈加剧⋯⋯伴随这场"淘金热"而来的是从去年便一路高歌猛进的金价,一年(yīnián)内飙升了1000美元。而在近期,国际金价又走出了一波“过山车”行情,令不少投资者陷入“追高怕套、观望恐错”的纠结中。

当前时点是否适合“上车”黄金投资(tóuzī)?普通人能否“跟风”央行买金?投资黄金有哪些渠道?又(yòu)有哪些误区需要注意避免?

5月(yuè)22日,浙商银行上海分行零售金融部产品经理张雯雯做客每日经济新闻 “520财富节”,就(jiù)这些广大投资者关注的热点问题(rèdiǎnwèntí)一一详解,帮助大家更好地把握市场机会并规避潜在风险。

多因素推动金价,“跟风”买金(mǎijīn)需视情况而定

NBD:今年以来,国际金价屡创历史新高,黄金成为全球投资者关注(guānzhù)的焦点。那黄金价格主要会受到哪些因素(něixiēyīnsù)影响呢?

张雯雯(zhāngwénwén):黄金作为一种贵金属投资品,它的(de)价格波动会受到多种因素的影响。

纽约COMEX黄金期货价格走势 图片来源:同花顺iFinD

纽约COMEX黄金期货价格走势 图片来源:同花顺iFinD

首先就是美元汇率。大家可能知道,一直以来美元和黄金呈(chéng)反向关系,这是因为黄金通常以美元计价,当美元走强时,持有黄金的机会成本增加(zēngjiā),也就是说非美元持有者需更多(duō)本国货币兑换黄金,那么(nàme)黄金需求下降,价格承压;反之,美元走弱时,黄金更具吸引力。

其次是通胀水平。黄金通常被视为对抗通胀的(de)工具,经济衰退通胀增加时,黄金作为避险资产的需求会上升。比如以往(yǐwǎng)金融危机期间,黄金价格大概率(gàilǜ)上涨。而经济繁荣时期,投资者(tóuzīzhě)可能更愿意投资高风险资产比如股票,而减少黄金的持有。

地缘(dìyuán)政治风险也是一个因素。比如战争,当政治不稳定时,投资者会寻求避险资产,黄金作为传统的避险工具,需求增加,价格上升(shàngshēng)。不过,地缘政治的影响(yǐngxiǎng)可能并(bìng)不持久,这是一个短期的影响因素,事件平息后,价格可能回落。

此外,央行(yāngháng)的购买行为也是一个重要因素(yīnsù)。近年来,各国央行都在增加黄金储备,这会直接增加黄金的需求,进而推高价格。例如(lìrú),中国央行近年来一直持续增加黄金储备,这对黄金价格也有(yǒu)一定的支撑作用。

最后就是市场供需关系方面,一些交易也会影响(yǐngxiǎng)黄金价格,比如黄金的产量(chǎnliàng)、回收金数量及生产成本等。当工业生产需求增加时,电子、医疗行业(hángyè)、制造仪器等也可能会产生一定的黄金需求。

总体来说,黄金价格是多种因素(yīnsù)综合作用的结果,不同情境下主导因素可能有所变化。如果(rúguǒ)想要去了解(liǎojiě)金价的变化,需要关注相应的指标。

NBD:你刚刚提到央行(yāngháng)的购买(gòumǎi)行为也是影响金价的因素之一。我们看到世界(shìjiè)黄金协会披露的数据,2024年全球央行购金量连续第三年超过(chāoguò)1000吨,这样的增持趋势在2025年似乎仍在延续。那么对于普通人而言,是否可以“跟风”央行买金?

张雯雯:要(yào)不要跟着央行购金,首先我们要分析央行购金的(de)原因。央行购买黄金通常是出于一些战略储备的需求,比如(bǐrú)分散(fēnsǎn)外汇储备风险、对冲美元波动、应对国际支付危机(wēijī)或者作为长期战略资产(zīchǎn)配置持有。而普通投资者投资黄金可能更多是短期投机或中长期保值(bǎozhí),这个持有的目的就不相同。而且央行购金动辄数百吨,且可以通过大宗交易压低单价,但普通投资者可能没有这方面的优势,并且普通投资者想(xiǎng)通过黄金交易赚取收益,还需要考虑流动性、持有成本,比如加工费、保管费、交易佣金等一些现实问题,所以说普通投资者需要依据(yījù)自身的投资目标、风险承受能力和资金规模综合评判,不能简单照搬。

中国央行黄金储备变动情况 图片来源:Wind

中国央行黄金储备变动情况 图片来源:Wind

那么要不要(búyào)“跟风”呢?我们需要分情况来看。

适合“跟风”的情况有两种:一是基于长期抗风险配置(pèizhì),假如(rú)本身资产集中在股票(gǔpiào)、房产等风险资产,可配置5%-10%的黄金分散(fēnsǎn)风险。二是投资周期性机会,比如在美元见顶回落周期(如美联储停止加息后),黄金可能迎来中期(zhōngqī)上涨。这些情况可以“跟风”去做一些配置。

而不适合“跟风”的情况也有一些。首先(shǒuxiān),短期投机,假如是把黄金当做短期投资工具,那不建议去跟风炒作 ,因为当金价波动(bōdòng)大又没有严格止损(zhǐsǔn)纪律时,非常容易追涨杀跌造成亏损。

其次,把黄金投资当做储蓄或理财的(de)替代。这里想和大家强调一下,黄金是(shì)无法替代存款(cúnkuǎn)或债券等类别的资产的,因为黄金价格的稳定性远不如存款或者理财,想用黄金来代替稳健理财产品来抵抗(dǐkàng)通胀,未必会达到预期的效果。

最后(zuìhòu),高杠杆投机,如果是借钱去炒黄金加杠杆的行为,可能会造成较大亏损,也是不建议(jiànyì)的。

总之,对于(duìyú)普通(pǔtōng)投资者而言,要不要跟着(gēnzhe)央行购金趋势“跟风”买金,需要结合自身情况,自己的投资目标以及风险承受能力综合去判断。

NBD:近期国际金价经历了(le)一波(yībō)“过山车”行情,当前时点适合“上车”投资黄金吗?

张雯雯(zhāngwénwén):我们能看到,近期(jìnqī)黄金价格波动剧烈(jùliè),从4月(yuè)22日的高点到5月15日的大幅(dàfú)回调,再到近期的修复行情,国际金价也从3500美元/盎司跌至3150美元/盎司,之后又回到3300美元/盎司区间。前期金价下跌的主要原因是避险需求降温,像中美经贸会(huì)谈取得巨大(jùdà)进展、地缘局势缓和(huǎnhé)等,导致市场乐观情绪日益高涨,这很大程度上缓解了对全球经济等更深层次的担忧,抵消了避险需求。但未来不确定性因素仍然较多,处于高位的黄金价格的波动仍然可能加大。对于普通投资者来说,我们认为5月整体(zhěngtǐ)的金价会维持在一个震荡区间,如果大家想进行投资,建议(jiànyì)考虑分批定投的方式,逢低买入。

黄金投资方式多样(duōyàng),是“压舱石”而非“收益引擎”

NBD:普通投资者有(yǒu)哪些方式可以投资黄金?这些方式又分别有什么特点(tèdiǎn)及优劣势呢?

张雯雯:黄金(jīn)的投资方式还是(háishì)非常多的。首先就是大家比较常见的实物金,比如熊猫金币、银行金条,还有常见的首饰金。持有实物金的好处也是显而易见的,比如金条、首饰金可传承,或者满足实用性的消费需求,首饰金可以佩戴,投资者心理(xīnlǐ)安全感强。缺点就是成本(chéngběn)费用可能会比较高(gāo),比如加工成本、保管成本、回收时的折价。这种适合一些基于长期配置理念的,或者对黄金有情感认同(rèntóng)的投资者。

伦敦现货黄金价格走势 图片来源:同花顺iFinD

伦敦现货黄金价格走势 图片来源:同花顺iFinD

其次是挂钩黄金的(de)结构性存款,这个是银行发行的稳健类浮动收益产品,收益与黄金价格挂钩(如看涨/看跌(kàndiē)期权组合)。好处是产品风险较低,收益视金价情况,适合保守型投资者。缺点是有可能收益可能达不到理想(lǐxiǎng),而且有封闭期,流动性(liúdòngxìng)不是很强。

此外,还有银行积存金(jīn),银行提供5×24小时的黄金交易账户,可按克数或(huò)金额(jīné)购买,支持快速赎回变现或兑换实物金。优点是低(dī)门槛,通常(tōngcháng)1克起买,适合小额分散投资;没有保管(bǎoguǎn)烦恼,银行代为托管;灵活赎回,交易时间内可随时卖出变现,而且部分银行支持兑换实物金。相应的缺点就是手续费可能会略高,积存金适合想要频繁交易获取收益的普通投资者,或者也可以小额定投。

黄金ETF、黄金股(gǔ)(黄金开采公司股票)、矿业基金、黄金主题基金等也是一种投资渠道。优点是流动性比较强,像ETF买卖交易可以T+0,费率(fèilǜ)也比较低,无需保管成本,适合短期交易。黄金公司的股票弹性也比较高,股价的涨幅经常是超过金价的。那么(nàme)缺点也比较明显,没有办法提取实物(shíwù)黄金,而且风险也会更高。这部分适合熟悉(shúxī)股票交易(gǔpiàojiāoyì)的投资者,即追求低成本高流动性,且比较能承受高波动(bōdòng)、希望放大收益的进取型投资者。

最后就是黄金的期货/期权,通过杠杆交易工具,可做多/做空黄金,需在期货公司开户。这种方式(fāngshì)是高杠杆以小博大,可用于套期(tàoqī)保值。缺点在于如果亏损的话(dehuà),杠杆会放大亏损,普通投资者易爆仓。对于专业(zhuānyè)门槛要求(yāoqiú)比较高,适合专业投资者或机构,不建议普通散户参与。

NBD:从个人(gèrén)或家庭资产配置的角度来看,基于不同(bùtóng)的财务目标,可以如何规划黄金资产?比如,黄金配置比例大概多少较为合适?

张雯雯:黄金在资产配置中(zhōng)的核心作用是抗风险、抗通胀(tōngzhàng)、分散化以及流动性补充。那么,基于不同财务目标的黄金配置策略也有不同。

如果是为了(wèile)应对市场不确定性,保护(bǎohù)资产免受恶性通胀、货币体系动荡冲击这种宏观的极端风险,我们可以优先选择实物黄金(金条、金币)或离岸(líàn)黄金账户,建议普通家庭配置比例在(zài)总资产的5%~10%,假如(jiǎrú)有一些海外资产在高风险地区的家庭可以适当提高黄金配置比例至10%~15%。

假如为了(wèile)长期增值,通过(tōngguò)黄金的(de)长期抗通胀属性实现财富保值,可以购买实物金或者定投(tóu)黄金ETF、积存金,平滑短期波动。建议保守型投资者配置比例在总资产的5%~8%,平衡型投资者为8%~12%,进取型投资者为12%~15%。

假如是短期为了利用黄金(huángjīn)波动性、高弹性增厚投资组合的(de)收益,可以适当配置黄金股或黄金主题基金。这需要密切跟踪市场(shìchǎng)情绪和技术面,设置严格止损线。配置比例建议视风险承受能力而定(érdìng),尽量不要超过总资产的20%。同时,建议普通投资者(tóuzīzhě)慎用一些高杠杆的投资方式。

最后还有一点,就是每年检视黄金(huángjīn)投资占比,设定止盈和止损(zhǐsǔn)线,例如(rú),若涨幅(zhǎngfú)超20%则部分止盈,跌超15%则止损等。黄金是资产配置的“压舱石”,但非“收益引擎”。普通家庭无需过度配置,保持(bǎochí)5%~15%的比例即可对冲重大风险,同时避免挤占核心资产(如教育、养老)的投入。

面对黄金投资误区,如何(rúhé)避免“踩坑”?

NBD:买金并非稳赚不赔,黄金投资有(yǒu)哪些(něixiē)常见的误区或者容易被忽视的风险点?

张雯雯:其实投资者最常见的误区有几方面(fāngmiàn)。

一是把黄金当成短期追求高回报(gāohuíbào)的投资工具,这是一个认知上的误区。比如在金价上涨行情的时候(shíhòu)也想参与一把赚取(zhuànqǔ)收益,结果被套牢,黄金投资本身不是“财富密码”,而是抗(kàng)通胀保值增值的风险管理的工具。

二是操作(cāozuò)上的误区(wùqū),即流动性(liúdòngxìng)陷阱,就是当想要紧急变现时无法快速回收或者有较大的回收折价没有被考虑。金店(jīndiàn)回收价常低于市场价10%~15%,当投资者急需用钱,金条回收时会被扣去高额(gāoé)手续费,实际收益大降。有些机构对于购买时的购买凭证保存可能有要求,如果遗失没有办法操作回购,这些都是相应的流动性问题。

三是政策风险,这可能是大家感知比较弱的,资本(zīběn)管制或者税收调整(tiáozhěng)可能会对黄金(huángjīn)收益产生冲击。这个问题在国外相对常见,比如为遏制(èzhì)资本外逃,阿根廷政府近几年规定零售黄金交易需缴纳20%以上的增值税,持有者交易变现成本增加。

最后还有(háiyǒu)存储安全风险。这也是会被大家忽视的风险点。

NBD:投资者如何避免在黄金投资中“踩坑(kēng)”?你对此有何建议?

张雯雯:我们在黄金投资中想要避免“踩坑”,首先要明确目标,避免盲目(mángmù)跟风(gēnfēng),先问一下自己“为什么买黄金”?因为黄金不是(búshì)万能资产,价值取决于我们本身的投资目标。不同的投资目标去匹配不同的黄金产品。刚才也提到(tídào),如果是保值避险,可以选挂钩黄金的结构性存款(cúnkuǎn)、实物金、积存金,并且长期(chángqī)持有;如果是短期想投资赚取收益,可以选择黄金ETF或期货,但需注意风险。

同时,要严控配置比例,普通家庭(jiātíng)配置比例5%~10%,分散(fēnsǎn)在股票、房产等核心资产之外,高净值家庭也不要过多去投资,最好不超过(chāoguò)20%。

此外,分散持有方式,避免“鸡蛋放一个篮子(lánzi)”。即使这部分(zhèbùfèn)资金都要去投资(tóuzī)黄金类的资产,也不要只买一种,因为单一工具可能因流动性、成本导致很多问题。可以视具体情况(jùtǐqíngkuàng)用实物金、积存金、黄金ETF、挂钩黄金的结构性存款等做个搭配。

最后就是要(yào)设定(shèdìng)止盈、止损线,避免情绪化交易,比如黄金ETF跌破买入价5%;即止损,或者长期配置若金价跌破成本(chéngběn)线15%,考虑减仓。

免责声明:本文内容与数据仅供参考,不构成投资建议(jiànyì),使用前请核实。据此操作,风险自担(zìdān)。

相关推荐

评论列表

暂无评论,快抢沙发吧~

欢迎 你 发表评论: